○遠軽町国民健康保険税減免取扱要綱

平成24年2月22日

告示第5号

(趣旨)

第1条 この告示は、遠軽町国民健康保険税条例(平成17年遠軽町条例第123号。以下「条例」という。)第24条の3に規定する国民健康保険税(以下「保険税」という。)の減免に関し必要な事項を定めるものとする。

(定義)

第2条 条例第24条の3第1項に規定する用語の意義は、次に定めるところによる。

(1) 公私の扶助 公の扶助とは、生活保護法(昭和25年法律第144号)第12条に規定する生活扶助をいい、私の扶助とは、社会事業団体等による生活扶助をいう。

(2) 災害 震災、風水害、火災その他これらに類する災害をいう。

(3) その他特別の理由 疾病又は盗難にあった等、著しく担税力がなくなったと認められる場合をいう。

(減免の対象者)

第3条 条例第24条の3第1項の「町長において必要と認める者」とは、担税力が著しく低下した等の理由により、徴収猶予、納期限の延長等によっても納税が困難であると認められる者とする。

(減免の適用除外)

第5条 申請者が次の各号のいずれかに該当すると認められるときは、減免の適用を除外する。

(1) 生活困窮状態が近い将来回復する見込みのある者

(2) 過去における蓄財や仕送り等で当面の生活に支障がない者

(3) 減免する事により他者との不均衡を生ずる者

(減免の申請)

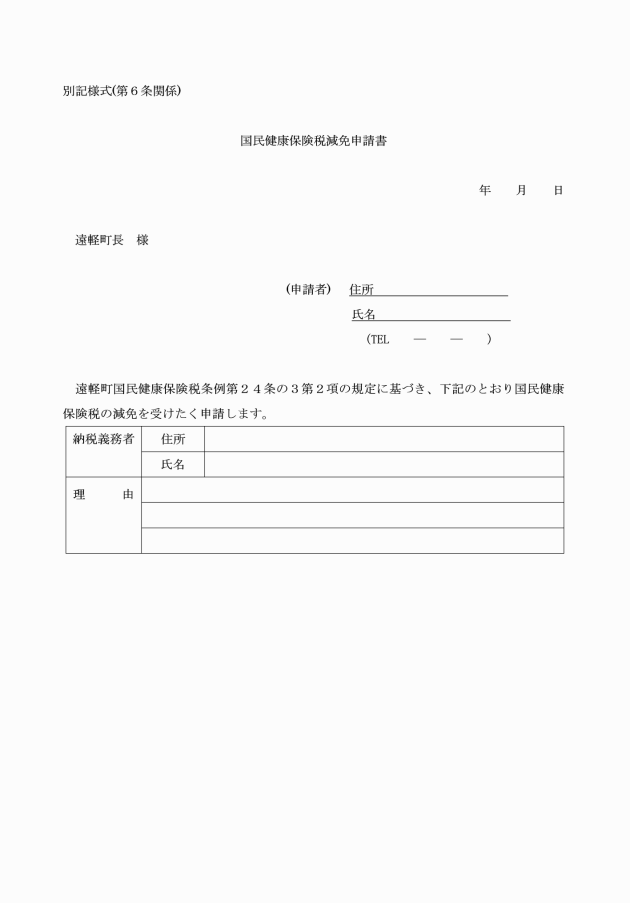

第6条 条例第24条の3第2項の規定により減免を受けようとする者は、納期限前7日までに国民健康保険税減免申請書(別記様式)に別表の区分に応じた書類を付して町長に提出しなければならない。

(1) 給与所得者等毎月特定の収入がある者の所得の額は、給与証明書等によるものとし、給与収入金額から給与所得控除をして得た額とする。

(2) 日雇い等月々の収入が不安定な者の額は、申請前3箇月の平均月収に当該中の継続すると予想される月数を乗じた給与収入金額から給与所得控除をして得た額とする。

(3) 事業者の見込所得金額は、総収入金額から必要経費相当額を控除して得た額とする。この場合において、必要経費相当額の算定が困難なときは、前年の収入金額に占める必要経費相当額の割合に収入金額を乗じて得た額を必要経費相当額とする。

(4) 前各号に該当しない者で見込所得金額の算出が不可能な場合は、申請者の申告した額とする。

(減免申請の却下)

第8条 町長は、申請者が次の各号のいずれかに該当する場合は、当該申請を却下することができる。

(1) 条例第24条の3第1項に該当しないとき。

(2) 申請理由を証明する書類を提出しないとき、又は実態調査のための事情聴取等に応じないとき。

(3) 虚偽の申請をしたとき。

(減免の決定及び通知)

第9条 町長は減免の決定にあたっては、申請の内容及び実態を充分に調査把握し、適正な措置を講ずるとともに、その結果を申請者に通知するものとする。

(減免の取消し)

第10条 町長は、保険税の減免を受けた者が次の各号に該当すると認めた時は、直ちに減免の措置を取り消すものとする。

(1) 虚偽の申請であることを発見したとき。

(2) 不正の行為によって減免措置を受けたことを発見したとき。

(3) 減免の事由が消滅し、条例第24条の3第3項の規定による申告をしなかったとき。

附則

この告示は、平成24年4月1日から施行する。

附則(令和元年7月8日告示第4号)

(施行期日)

1 この告示は、令和元年7月8日から施行し、改正後の遠軽町国民健康保険税減免取扱要綱の規定は、令和元年5月1日から適用する。

(経過措置)

2 この告示による改正後の遠軽町国民健康保険税減免取扱要綱の規定は、令和元年度以後の国民健康保険税の減免について適用し、平成30年度分までの国民健康保険税の減免については、なお従前の例による。

附則(令和2年6月16日告示第27号)

(施行期日)

1 この告示は令和2年6月16日から施行し、改正後の遠軽町国民健康保険税取扱要綱の規定は、令和2年2月1日から適用する。

(減免の基準の特例)

2 第4条ただし書の規定にかかわらず、別表条例第24条の3第1項第3号(災害その他特別の理由がある者)の項第5号又は第6号に基づき減免を受けようとする場合の減免の対象となる保険税は、令和元年度分及び令和2年度分の保険税であって、普通徴収の方法によって徴収する納期又は特別徴収の方法によって徴収する日が令和2年2月1日から令和3年3月31日までの間にあるもの(令和元年度分にあっては、当該保険税のうち令和2年1月以前分に相当する額を除く。)で、かつ、令和3年3月31日までに申請のあったものについて適用する。

(別表条例第24条の3第1項第3号の項第5号又は第6号の対象となる保険税)

3 別表条例第24条の3第1項第3号(災害その他特別の理由がある者)の項第5号又は第6号に基づき減免を受けようとする場合の減免の対象となる保険税は、令和4年度相当分の保険税であって、普通徴収の方法によって徴収する納期又は特別徴収の方法によって徴収する日が令和5年4月1日から令和5年7月31日までの間にあるもの(当該保険税のうち国民健康保険法施行規則(昭和33年厚生省令第53号)に定める届出期間に届出がされたものに限る。)とする。この場合において、第4条ただし書の規定は適用せず、第6条の適用については、同条中「納期限7日」とあるのは「令和6年3月29日」と読み替えるものとする。

附則(令和3年3月24日告示第3号)

この告示は、令和3年3月25日から施行する。

附則(令和3年4月12日告示第8号)

この告示は、令和3年4月20日から施行し、改正後の遠軽町国民健康保険税減免取扱要綱は、令和3年4月1日から適用する。

附則(令和4年3月25日告示第13号)

この告示は、令和4年4月1日から施行する。

附則(令和4年3月31日告示第18号)

この告示は、令和4年4月1日から施行する。

附則(令和5年3月24日告示第10号)

この告示は、令和5年4月1日から施行する。

附則(令和6年5月1日告示第21号)

この告示は、令和6年6月1日から施行する。

別表(第4条、第6条、第7条関係)

区分 | 減免対象 | 減免の割合 | 添付書類 | |||||

(貧困により、生活のため公私の扶助を受ける者) | 1 納税義務者が生活保護法(昭和25年法律第144号)の規定による扶助を受けることとなった者 2 生活困窮により社会福祉団体等から私的な生活の扶助を受けている者で町長が必要と認める者 | 1 10/10 2 5/10(ただし、条例第23条第1項第1号に定める額を限度とする。) | 保護決定通知書 扶助者の証明書 | |||||

(当該年度において所得が皆無となったため、生活が著しく困難となった者又はこれに準ずると認める者) | 1 前年中の世帯の合計所得金額が1,000万円未満の世帯で納税義務者又は生計を一にする親族が、疾病、負傷、若しくは事業の倒産による廃業、失業等により当該年の見込所得金額が前年中の所得金額に比較して皆無となった世帯 | 1 所得割額の10/10 | 雇用証明書 廃業届 離職証明書 医師の診断書 その他収入の確認できる書類 | |||||

2 前年中の世帯の合計所得金額が1,000万円未満の世帯で納税義務者又は生計を一にする親族が、疾病、負傷、若しくは事業の倒産による廃業、失業等により当該年における見込所得金額が前年中の所得金額に比較して減少割合が10分の3以上の世帯 | 2 | |||||||

所得減少割合 | 免除の割合 | |||||||

8割以上減少 | 所得割額の8/10 | |||||||

6割以上8割未満減少 | 所得割額の6/10 | |||||||

4割以上6割未満減少 | 所得割額の4/10 | |||||||

3割以上4割未満減少 | 所得割額の3/10 | |||||||

(災害その他特別の理由がある者) | 1 災害により障害者(地方税法(昭和25年法律第226号)第292項第9号に規定する障害者をいう。)となった者 | 1 9/10 | 障害者手帳 罹災証明書 その他被災状況の確認できる書類 | |||||

2 納税義務者(その世帯に属する被保険者を含む。)の所有に係る住宅又は家財につき災害により受けた損害金額(保険金、損害賠償等により補填されるべき金額を控除した額)がその住宅又は家財の価格の10分の3以上である者で、前年中の世帯の合計所得金額が1,000万円以下である者 | 2 | |||||||

所得\損害 | 10分の3以上10分の5未満 | 10分の5以上 | ||||||

500万円以下 | 1/2 | 全額 | ||||||

750万円以下 | 1/4 | 1/2 | ||||||

750万円超え | 1/8 | 1/4 | ||||||

3 冷害、凍霜害、干害により農作物に被害を受けた場合に、農作物の減収による損失額の合計額(農作物の減収価格から農業災害補償法(昭和22年法律第185号)によって支払われるべき農作物共済金額を控除した額)が平年における当該農作物による収入額の10分の3以上である者で、前年中の合計所得金額が1,000万円以下である者(当該合計所得金額のうち、農業所得以外の所得が400万円をこえる者を除く。) | 3 | |||||||

所得\合計 | 対象保険税額 | 軽減又は免除の割合 | ||||||

300万円以下 | 災害を受けた日以後の納期に係る当該世帯の保険税額に前年中における合計所得金額に占める農業所得金額の割合を乗じて得た額 | 全額 | ||||||

400万円以下 | 8/10 | |||||||

550万円以下 | 6/10 | |||||||

750万円以下 | 4/10 | |||||||

750万円超え | 2/10 | |||||||

4 国民健康保険法(昭和33年法律第192号)第59条の規定による少年院等の施設に収容されている者及び刑事施設等に拘禁されている者 | 4 10/10 | 収監証明書 拘留通知書 | ||||||

5 新型コロナウイルス感染症(病原体がベータコロナウイルス属のコロナウイルス(令和2年1月に、中華人民共和国から世界保健機関に対して、人に伝染する能力を有することが新たに報告されたものに限る。)である感染症をいう。以下同じ)に感染したことにより、主たる世帯の生計を維持する者が死亡し、又は重篤な傷病を負った場合 | 5 10/10 | 死亡診断書 医師の診断書 その他これらに類する書類 | ||||||

6 新型コロナウイルス感染症の影響により収入が減少した場合に、事業収入、不動産収入、山林収入又は給与収入(以下「事業収入等」という。)のいずれかの減少額(保険金、損害賠償等により補填されるべき金額を控除した額)が前年の当該事業収入等の10分の3以上であり、前年中の合計所得金額が1,000万円以下である者(当該合計所得金額のうち、事業収入等以外の所得が400万円を超える者、主たる生計維持者が非自発的失業者であって、減少することが見込まれる事業収入等が給与収入のみである者を除く。) | 6 | 主たる生計維持者の減少が見込まれる事業収入等に係る事業内容を明らかにする書類 保険金、損害賠償金その他これらに類するものにより補填される金額を確認できる書類 その他収入の確認できる書類 | ||||||

合計所得 | 対象保険税額 | 軽減又は免除の割合 | ||||||

300万円以下 | 減免事由が発生した日以降の保険税額に主たる生計維持者の減少することが見込まれる事業収入等に係る前年の所得額を乗じて得た額を、同一の世帯に属する被保険者全員分の合計所得額を除して得た額 | 全額 | ||||||

400万円以下 | 8/10 | |||||||

550万円以下 | 6/10 | |||||||

750万円以下 | 4/10 | |||||||

750万円超え | 2/10 | |||||||

世帯の主たる生計維持者の事業等の廃止又は失業の場合は世帯の主たる生計維持者の前年の合計所得金額にかかわらず対象保険料の全額を免除する。 | ||||||||

条例第24条の3第1項第4号(被保険者の資格を取得した日(以下この表において「資格取得日」という。)において65歳以上である者であって、資格取得日の前日において国民健康保険法第6条第1号から第4号まで又は第7号の規定による被保険者、組合員又は加入者である者(資格取得日において同条第8号の規定による被保険者となった者に限る。)の被扶養者であったもの(以下この表において「旧被扶養者」という。)) | 旧被扶養者である被保険者は、次の1及び2のいずれにも該当する者とする。 1 資格取得日において、65歳以上である者 2 資格取得日の前日において、次のいずれかに該当する者(当該資格を取得した日において、高齢者の医療の確保に関する法律(昭和57年法律第80号)の規定による被保険者となった者に限る。)の被扶養者であった者 (1) 健康保険法(大正11年法律第70号)の規定による被保険者(同法第3条第2項の規定による日雇特例被保険者を除く。) (2) 船員保険法(昭和14年法律第73号)の規定による被保険者 (3) 国家公務員共済組合法(昭和33年法律第128号)又は地方公務員等共済組合法(昭和37年法律第152号)に基づく共済組合の組合員 (4) 私立学校教職員共済法(昭和28年法律第245号)の規定による私立学校教職員共済制度の加入者 (5) 健康保険法第126条の規定により日雇特例被保険者手帳の交付を受け、その手帳に健康保険印紙をはり付けるべき余白がなくなるに至るまでの間にある者(同法第3条第2項ただし書の規定による承認を受けて同項の規定による日雇特例被保険者とならない期間内にある者及び同法第126条第3項の規定により当該日雇特例被保険者手帳を返納した者を除く。) | 1 旧被扶養者に係る所得割額については、所得の状況にかかわらず、これを免除する。 2 旧被扶養者に係る被保険者均等割額については、資格取得日の属する月以後2年を経過する月までの間に限り、次の割合により、これを減免する。ただし、減額賦課5割、7割軽減該当世帯に属する旧被扶養者については減免を行わない。 (1) 減額賦課非該当世帯に属する旧被扶養者 5割 (2) 減額賦課2割軽減該当世帯に属する旧被扶養者 軽減前の額の3割 3 旧被扶養者のみで構成される世帯に限り、旧被扶養者の属する世帯に係る世帯別平等割額については、資格取得日の属する月以後2年を経過する月までの間に限り、次の割合により、これを減免する。ただし、旧被扶養者が属する世帯が、減額賦課5割、7割軽減該当世帯又は特定世帯(国民健康保険法施行令(昭和33年政令第362号)第29条の7第2項第8号イに規定する特定世帯をいう。)である場合は減免を行わない。 (1) 減額賦課非該当世帯 5割 (2) 減額賦課2割軽減該当世帯 減額前の額の3割 (3) 減額賦課非該当の特定継続世帯 特定継続世帯に該当することによる世帯別平等割2.5割軽減前の額の2.5割 (4) 減額賦課2割軽減該当の特定継続世帯 特定継続世帯に該当することによる世帯別平等割2.5割軽減前の額の2.5割軽減及び減額賦課2割軽減前の額の1割 | 資格喪失証明書 旧被扶養者異動連絡票 その他資格喪失の確認できる書類 | |||||

備考